Il Gruppo Volkswagen chiude il 2020 meglio del previsto e accelera la trasformazione

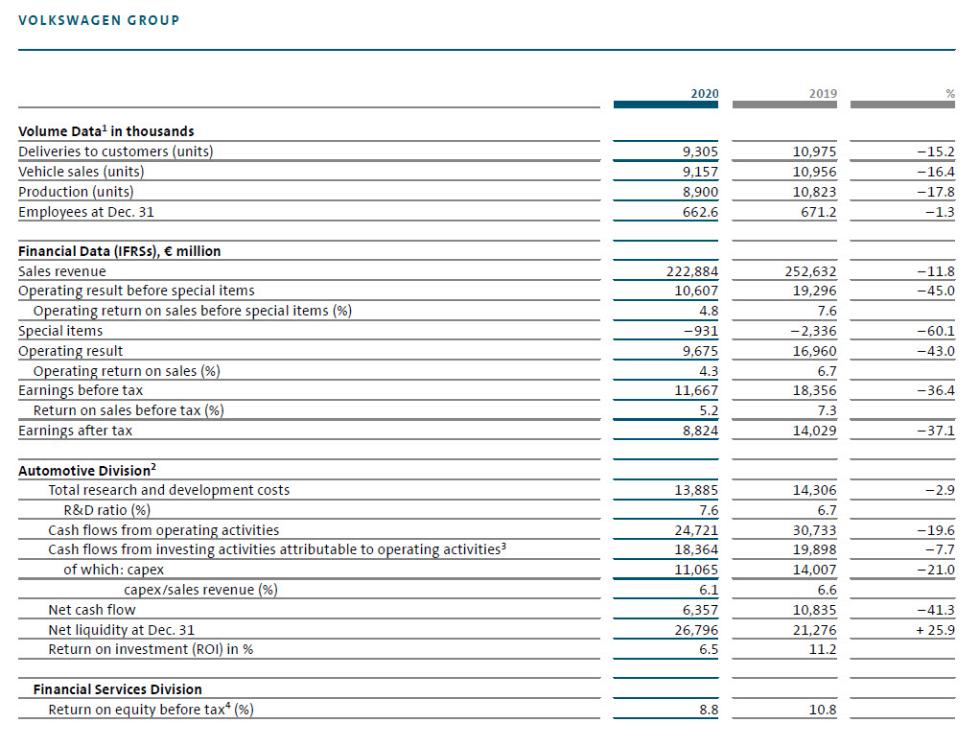

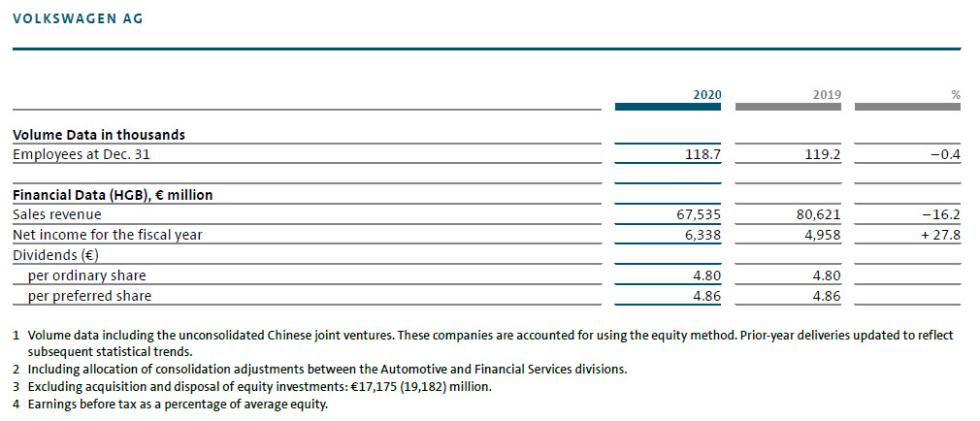

Il Gruppo Volkswagen ha chiuso l’anno fiscale 2020 meglio del previsto, nonostante il Covid-19. Allo stesso tempo, importanti passi strategici hanno accelerato la trasformazione del Gruppo in azienda tecnologica. L’efficace gestione della crisi, la rapida ripresa del mercato principale - la Cina - e in modo particolare il business più stabile del segmento premium e dei servizi finanziari sono stati la chiave per la solida performance e il contenimento degli effetti della pandemia. Il fatturato si è attestato a 222,9 miliardi di Euro (-11,8%), un dato migliore rispetto a quello dei volumi di vendita (-16,4%). Il risultato operativo ante voci straordinarie (Diesel) ha raggiunto i 10,6 miliardi (-45,0%) nonostante il contesto sanitario. Il rapporto fatturato/risultato operativo ante voci straordinarie è arrivato al 4,8% (7,6%). Il modello di business solido e la gestione rigorosa del capitale circolante hanno portato a un flusso di cassa di 6,4 miliardi di Euro (-41,3%) nella Divisione Automotive. La liquidità netta di questa divisione è incrementata del 25,9%, attestandosi a 26,8 miliardi di Euro. Il Consiglio di Amministrazione e il Consiglio di Sorveglianza propongono un dividendo invariato di 4,80 Euro per azione ordinaria e 4,86 Euro per azione privilegiata. Ciò porterebbe a un tasso di distribuzione del 29,0%, vicino al target strategico del 30%. Gli utili per azione ordinaria si sono attestati a 16,60 Euro (26,60) e quelli per azione privilegiata a 16,66 (26,66) Euro.

Frank Witter, Membro del Consiglio di Amministrazione del Gruppo con responsabilità per Finanza e IT, ha affermato: “Il Covid-19 sta mettendo tutti noi di fronte a sfide senza precedenti. L’anno scorso il Gruppo Volkswagen è riuscito a contenere gli effetti dell’emergenza sanitaria sul proprio business e allo stesso tempo a porre importanti basi strategiche per la propria trasformazione. I risultati finanziari sono di gran lunga migliori rispetto alle previsioni e mostrano ciò che la nostra Azienda è in grado di fare, soprattutto durante una crisi. Vogliamo portare nel nuovo anno il forte slancio del secondo semestre 2020, decisamente migliore del primo, e i programmi per ridurre i nostri costi fissi e quelli di approvvigionamento ci renderanno più solidi nel lungo termine. Siamo perciò più ottimisti e stiamo lavorando per raggiungere la parte alta del range fissato per il ritorno sulle vendite del Gruppo”.

Nell’anno fiscale 2020, il Gruppo Volkswagen ha venduto 9,2 milioni di veicoli (-16,4%) e ha leggermente incrementato la propria quota nel mercato globale delle vetture, arrivando al 13,0% (12,9%). Nell’ambito dell’offensiva elettrica, sono stati consegnati ai Clienti di tutto il mondo 422.000 veicoli elettrici, il triplo rispetto all’anno precedente. Il fatturato si è attestato a 222,9 miliardi di Euro. La contrazione dell’11,8% rispetto al 2019 è dovuta principalmente a un decremento dei volumi legato alla pandemia da Covid-19. Ciò nonostante, il risultato operativo ante voci straordinarie è arrivato alla consistente cifra di 10,6 (19,3) miliardi di Euro, che corrisponde a un rapporto fatturato/risultato operativo al lordo delle voci straordinarie del 4,8% (7,6%). Oltre al calo dei volumi di vendita, gli effetti negativi dei tassi di cambio sono stati fattori sfavorevoli, e le spese una tantum per interventi di ristrutturazione per 0,5 miliardi di Euro hanno contribuito alla contrazione dell’utile. I minori costi fissi sono stati un elemento positivo. I profitti del Gruppo Volkswagen ante imposte si sono attestati a 11,7 (18,4) miliardi di Euro. La redditività sulle vendite (ROS) ante imposte è scesa al 5,2% (7,3%). La quota di utile operativo attribuibile alle joint venture cinesi ammonta a 3,6 (4,4) miliardi di Euro.

Il flusso di cassa netto della Divisione Automotive è risultato ampiamente positivo, a 6,4 (10,8) miliardi di Euro, nonostante la situazione; il calo rispetto all’anno precedente è dovuto in particolare ai minori utili e ai maggiori flussi di cassa in uscita collegati alla tematica Diesel. L’efficace gestione degli stock si è rivelata un fattore particolarmente positivo in questo senso. La liquidità netta è aumentata, arrivando a 26,8 (21,3) miliardi di Euro, in parte grazie al successo del collocamento di obbligazioni ibride. Nonostante il calo in termini assoluti dei costi per ricerca e sviluppo della Divisione Automotive, il rapporto R&D pari al 7,6% (6,7%) è superiore rispetto all’anno precedente a causa della consistente contrazione del fatturato dovuta alla pandemia. Come conseguenza della diminuzione significativa del capex, anche il rapporto capex/fatturato della Divisione Automotive è sceso al 6,1% (6,6%).

Previsioni

Presupponendo un efficace contenimento della pandemia da Covid-19, il Gruppo Volkswagen stima che nel 2021 le consegne ai Clienti possano essere significativamente superiori rispetto all’anno precedente, in un contesto di mercato ancora impegnativo. Le sfide principali deriveranno in particolare dalla situazione economica, dalla sempre maggiore concorrenza, dalla volatilità dei prezzi delle materie prime e dei mercati valutari, dalla sicurezza delle catene di approvvigionamento e dai requisiti più rigorosi in materia di emissioni. Si prevede che il fatturato del Gruppo Volkswagen e dell’area di business Vetture possano incrementare considerevolmente nel 2021 rispetto al 2020. Per quanto riguarda l’utile operativo, per il Gruppo e per l’area di business Vetture ci si attende un ritorno sulle vendite tra il 5,0 e il 6,5% nel 2021. Per l’area di business Veicoli Commerciali si stima un ritorno sulle vendite tra il 4,0 e il 5,5% ante interventi di ristrutturazione, con una crescita significativa del fatturato rispetto all’anno precedente. Per l’area di business Power Engineering è previsto il raggiungimento della soglia di redditività in un contesto di sensibile contrazione del fatturato rispetto al 2020. Per la divisione Servizi Finanziari, ci si attende un fatturato considerevolmente più alto e un utile operativo in linea con quello dell’anno precedente.

Nella Divisione Automotive, nel 2021 il rapporto R&D e quello tra capex e fatturato potrebbero attestarsi rispettivamente intorno al 7% e al 6%; i flussi finanziari in uscita legati alla tematica Diesel dovrebbero rimanere sugli stessi livelli, e si prevedono effetti significativamente più elevati per attività di fusione e acquisizione. Di conseguenza ci si attende un flusso di cassa netto in linea con quello dell’anno precedente. La liquidità netta nella Divisione Automotive vedrà probabilmente un moderato incremento nel 2021. Ci si attende un ritorno sul capitale investito (ROI) sensibilmente maggiore rispetto al tasso minimo di rendimento richiesto.

I dettagli sulla performance delle Marche e delle aree di business del Gruppo Volkswagen saranno resi noti alle 7.00 circa, prima della conferenza annuale sul bilancio del 16 marzo. Traton SE terrà la propria conferenza stampa il 22 marzo.